事業承継で必要になるお金

事業承継で必要になるお金

1. 事業承継にはお金がかかる

事業承継後に資金繰りが厳しくなるケースも

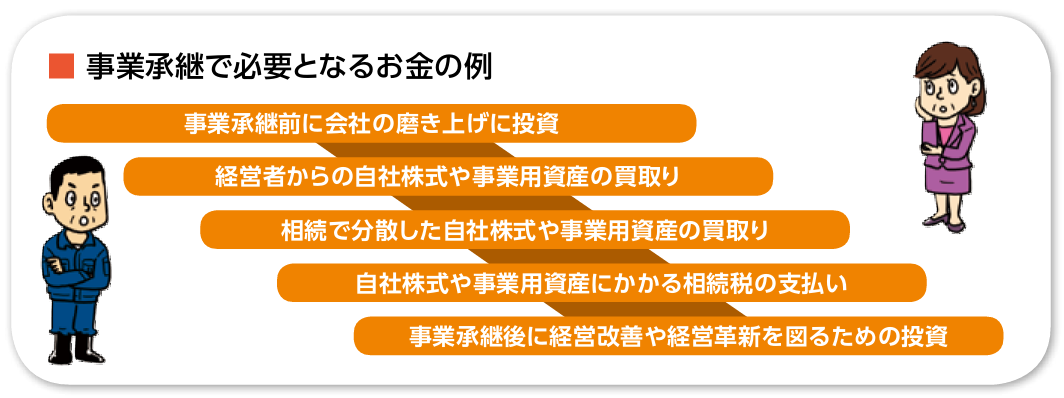

事業承継を行うにあたり、自社株式・事業用資産にかかる相続税や贈与税の納税資金を始め、事業承継後の安定した経営のためには、さまざまなお金が必要となります。

一方で、経営者の交代を機に、金融機関が融資審査を厳しくしたり、取引先から支払条件の見直しを迫られることがあります。経営者が事前に、金融機関等との間で事業承継に伴う資金ニーズにかかる協力を取り付けておくことが望まれます。

2. 親族外承継での資金調達

自社株式等を取得するための資金調達が課題

自社株式・事業用資産を相続や贈与によって取得する親族内承継と比べて、役員・従業員への親族外承継の場合、自社株式などを経営者から有償で譲渡されるケースが多く、その取得資金を確保することが課題の一つといえます。

経営者の親族と事前の合意形成が重要になる

経営者から遺贈や贈与によって株式・事業用資産を承継する場合、相続税・贈与税の課税を受けることになります。この場合、経営者の子や親族との合意形成が極めて重要です。

経営者は、事業承継する役員・従業員の経営環境を整備することが求められます。

役員・従業員の後継者と経営者親族との関係を調整するために、無議決権株式や配当優先株式等を活用して自社株式を相続人等に分配する手法もあります。専門家への相談も有効です。

資金調達の成否が事業承継のカギを握る

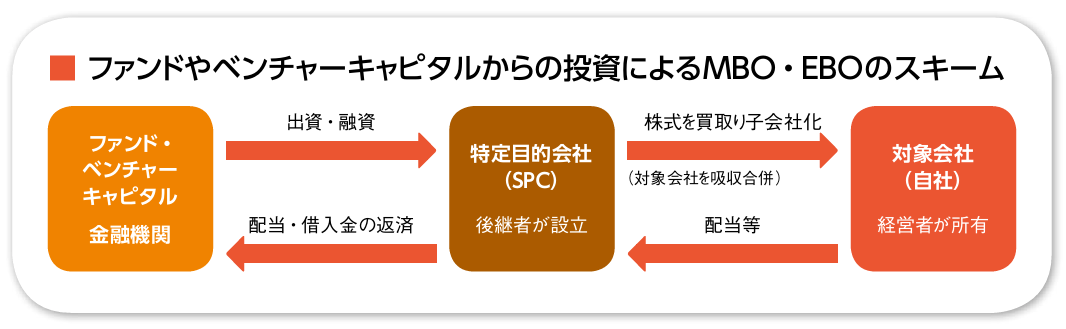

MBO(役員による株式取得:Management Buy-Out)、EBO(従業員による株式取得:Employee Buy-Out)では、株式を取得するための資金をどのように調達できるかが、事業承継の成否を決めます。

資金調達の手法としては、金融機関からの借り入れや後継者候補の役員報酬の引き上げなどが一般的です。経営承継円滑化法に基づく金融支援は、親族内承継に限らず、親族外承継でも利用できるので、積極的に活用したいところです。

比較的規模の大きい中小企業の事業承継では、後継者の能力や事業の将来性を見込んだファンドやベンチャーキャピタルなどからの投資によって、MBO・EBOを実行するケースも増えてきています。

3. 経営承継円滑化法による金融支援

事業承継に必要な資金を融資

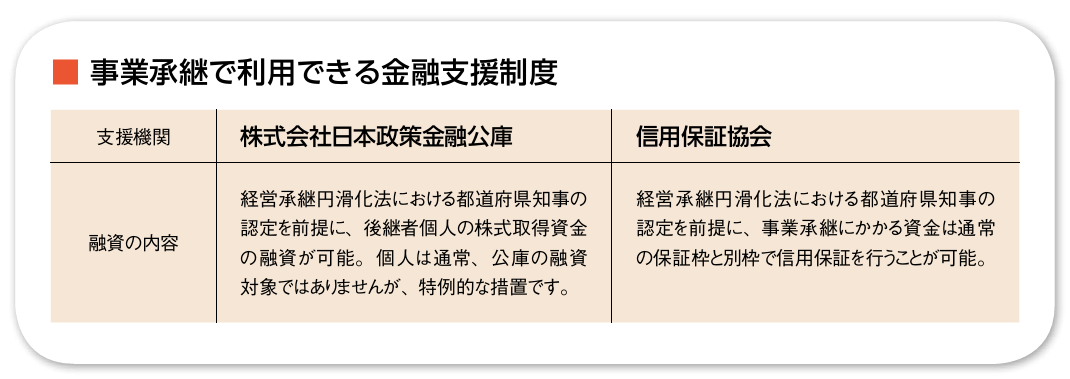

経営承継円滑化法に基づく都道府県知事の認定を条件に、事業承継時に金融支援が受けられます。

事業承継時の幅広い資金ニーズに対応

経営者の死亡などに伴い必要となる中小企業者の資金調達をサポートします。親族外承継や個人事業主の事業承継を含め、株式・事業用資産の取得資金、信用力の低下時の運転資金、相続税の納税資金など幅広い資金ニーズに対応します。

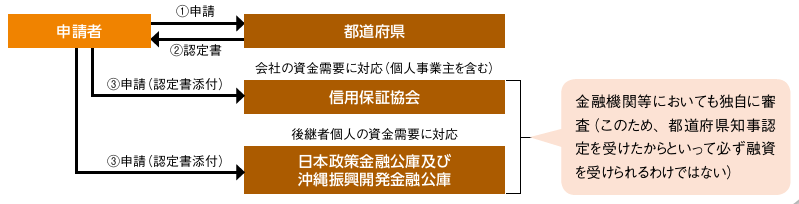

経営承継円滑化法に基づく金融支援の流れ

金融支援の申請方法